ページコンテンツ

ここだけは押さえておきたい金融システムの知識と技術

金融業界は、現在多くのサービスがインターネットやコンピューターを介して管理されています。他の業界と比べてもIT依存度は高く、エンジニアには複雑で繊細な業務が任されています。今回、こうした金融システムへの理解を深めるための本をご紹介します。

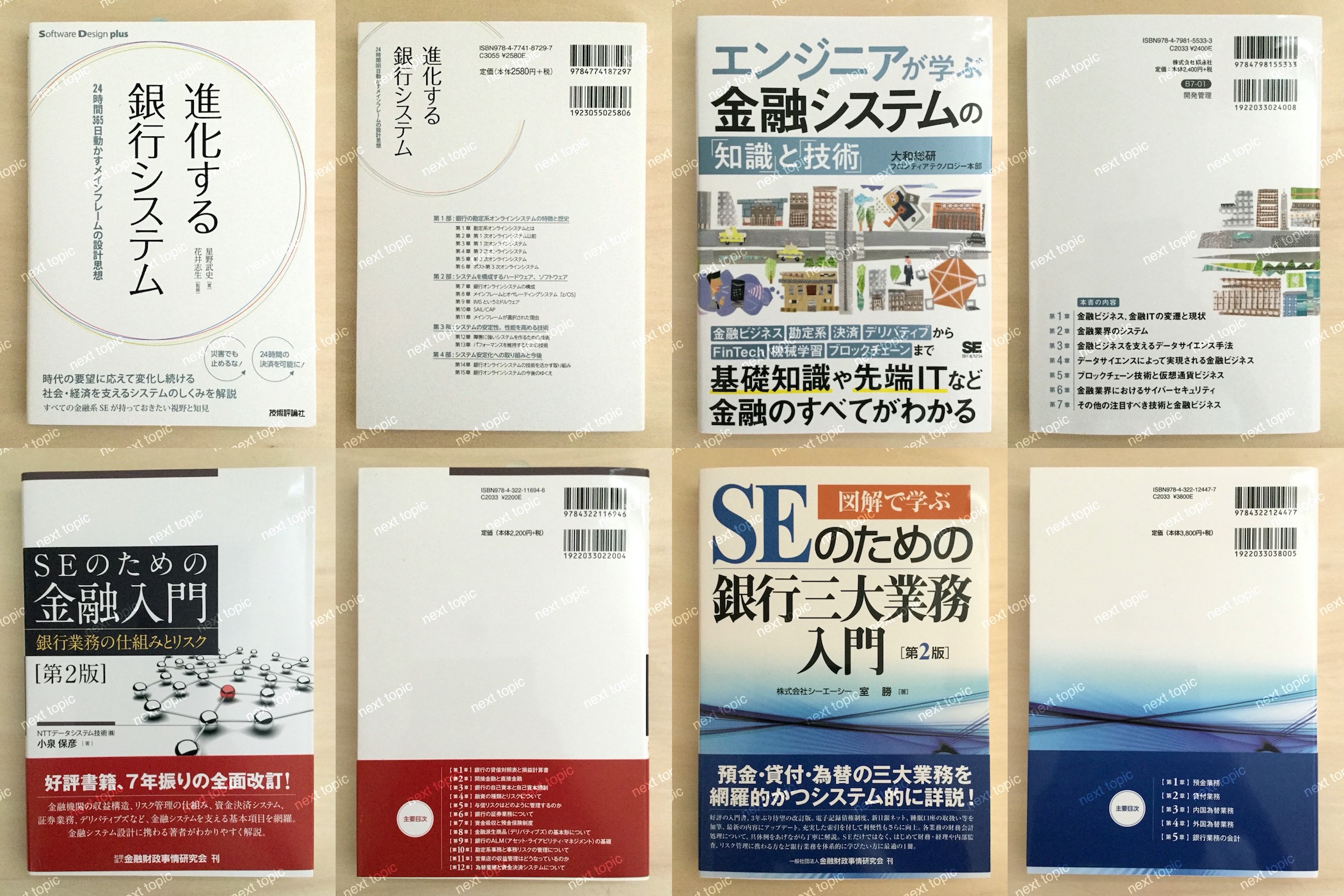

進化する銀行システム 24時間365日動かすメインフレームの設計思想 (Software Design plus)

メインフレームの教科書

本書は、各銀行のオンラインシステムに共通する技術をまとめたものです。特に、メインフレームについて詳しく書かれており、メインフレームの教科書として読めるほか、メインフレームで構築された銀行オンラインシステムではどのような技術が使われているのかを知る資料としても活用できます。

はじめに

私が銀行のオンラインシステムに関わり始めたのは、ちょうど第3次オンラインシステムの開発の真っただ中でした。そのころは、第2次オンラインシステムを開発した先輩方から、当時のいろいろな苦労話や第3次オンラインシステムの設計思想について話を伺うことができました。

しかし、時が経ちシステムのハードウェアやソフトウェアの更改が幾度か行われ、担当者も交代していく中で、第3次オンラインシステムの設計思想を理解している人はだんだんと少なくなってきているように感じました。そのため、銀行オンラインシステムの稼動を支えてきた技術や考え方を後任者に伝えていく必要があると強く思うようになりました。

そのような経料で、第3次オンラインシステムの安定性や性能を高める技術の概要(本書の第3部にあたる部分)を、自分の手元でメモ書きとしてまとめていました。そんな折、たまたま社内で「技術文書を書いて発表しよう」という活動をしている花井志生さんに出会い、そのメモを整理して技術文書として書き直したのが本書の原型です。その後、花井さんに紹介されて、技術評論社から書籍という形で出版することになりました。

本書を執筆するにあたり、あらためて銀行オンラインシステムの歴史についていろいろな資料を調べました。その結果、第1次オンラインシステムや第2次オンラインシステムについては論文などの形式でシステムの構成に関する解説はあるのに、第3次オンラインシステムについてはシステムに関して記載した文書がほとんどないことに気がつきました。そのため、本書を執筆し公表する価値はあると再認識しました。

メインフレームは銀行のオンラインシステムの中心として現在も活躍していますし、その信頼性と性能は「メインフレーム並みの」という表現で語られることが多いことからもわかるとおり、ずっと高いレベルを保っています。そのようなことから、信頼性や性能を重視する銀行オンラインシステムでは、メインフレームは今後も使い続けられると考えています。

本書は特定の銀行のオンラインシステムについて記述したものではありません。むしろ、各銀行のオンラインシステムに共通する技術を、なるべく初心者の方でもわかるように記述したつもりです。

メインフレームで稼働する銀行オンラインシステムの開発や運用を担当する方にとっては、「どのような技術でシステムの安定稼働や性能が維持されているか」を学ぶ良い教科書になると確信しています。

WindowsやLinuxのサーバなどメインフレーム以外で稼働するシステムを担当する方、あるいは銀行オンラインシステムを担当していない方にとっては、「メインフレームで構築された銀行オンラインシステムでは、どのような技術が使われているのか」を知る資料として活用できるものと思います。

2016年はFinTechという言葉が広く認知された年と言えるでしょう。この新しい技術も取り入れて、今後数年内に銀行を取り巻くシステム環境は大きく変わる可能性があると思います。本書で紹介している現在の技術や設計思想は、新たなシステムがメインフレームで構築されるのであれば、そのまま使える部分が多いと思います。一方、メインフレーム以外で構築されるのであれば、どんな観点に注目すれば性能が良く安定したシステムを構築できるのかのヒントになると思います。本書を手元に置いて参考にしていただければ幸いです。

2016年12月

星野 武史

目次

はじめに

第1部 銀行の勘定系オンラインシステムの特徴と歴史

第1章 勘定系オンラインシステムとは

1-1 勘定系オンラインシステムとは

1-2 銀行オンラインシステムの歴史

第2章 第1次オンラインシステム以前

2-1 預金業務の多くは手作業

2-2 業務における課題

コラム 預金勘定元帳と記帳会計機

2-3 都市銀行独自の課題

第3章 第1次オンラインシステム

3-1 オンラインシステム登場の背景

3-2 この時代のオンラインシステムの特徴

3-2-1 単科目オンライン

3-2-2 どの支店からでも引き出し可能に

3-2-3 CDの登場

3-3 システムの構成

3-3-1 命令実行速度

3-3-2 窓口端末

3-3-3 機器の構成

3-4 その他の特徴

コラム IBM 1410/1440システム

第4章 第2次オンラインシステム

4-1 オンラインシステム更改の背景

4-1-1 科目間連動とCIFの利用

4-2 店舗外CDとATMの登場

コラム 入金専用の自動機

4-3 銀行間のCD提携

コラム 海外の銀行ATM

4-4 システムの構成

4-5 オンラインシステムに対する信頼性

コラム 世田谷火災と銀行業務への影響

第5章 第3次オンラインシステム

5-1 オンラインシステム更改の背景

5-2 システム更改内容と開発規模

5-3 システム的な特徴

5-3-1 システム構成

5-3-2 情報処理管理システムの採用

5-3-3 ホットスタンバイシステムの採用

5-3-4 データ共用のしくみの導入

5-3-5 開発生産性向上

5-3-6 サブシステム・パッケージの導入

5-3-7 情報系へのデータ受け渡しのしくみ

5-3-8 バッチ運用管理

コラム 銀行システムのネットワーク① ATMのネットワーク

コラム 銀行システムのネットワーク② 銀行間の振込

コラム 銀行システムのネットワーク③ 電信扱いと文書扱い

第6章 ポスト第3次オンラインシステム

6-1 システムの統合

6-2 ネットワークのTCP/IP化

6-3 インターネットバンキングの普及

6-4 システムの共同化

6-5 オープンシステムの登場

6-6 災害対策システムの高度化

第2部 システムを構成するハードウェア、ソフトウェア

第7章 銀行オンラインシステムの構成

7-1 銀行オンラインシステムの全体像

第8章 メインフレームとオペレーティングシステム「z/OS」

8-1 メインフレームとはどんなコンピュータか

8-1-1 名称の由来

8-1-2 ほかのコンピュータとの違い

コラム ホストとメインフレーム 用語の統一がされない世界

8-2 メインフレームとz/OSの特徴

8-2-1 アーキテクチャに基づいた仮想化

8-2-2 独立した入出力機構

8-2-3 マルチユーザを前提としたシステム

コラム JCLのREGIONパラメータ

8-2-4 属性つきのデータ

8-2-5 複数システムを前提としたシステム

第9章 IMSというミドルウェア

9-1 歴史

9-2 IMSのデータベース管理機能

9-2-1 DEDB

9-2-2 MSDB

9-2-3 DEDBの拡殻機能VSO

9-3 IMSのトランザクション管理機能

コラム ATMの画面と電文の関係

9-4 IMSのアドレス・スペース構成

9-4-1 制御リージョン

9-4-2 DBRCリージョン

9-4-3 DLISASリージョン

9-4-4 従属リージョン

9-5 FP機能

9-5-1 高い処理能力

9-5-2 高い可用性

9-5-3 大容量データベース

第10章 SAIL/CAP

10-1 SAILのメリット

10-1-1 開発および保守生産性の向上

10-1-2 高可用性

10-1-3 拡張性

10-1-4 運用容易性

10-1-5 レス・バッチ・システム機能

第11章 メインフレームが選択された理由

11-1 信頼性に優れている

11-2 可用性に優れている

11-3 互換性に優れている

11-4 拡張性に優れている

11-5 業務全体の処理効率が優れている

11-6 I/O処理の効率が優れている

第3部 システムの安定性、性能を高める技術

第12章 障害に強いシステムを作るための技術

12-1 計画外停止を起こさないために

12-2 データの二重化

12-2-1 オンライン資源の二重化

12-2-2 パッチデータの二重化

12-2-3 新しいデータの二重化の方式

12-3 サーバの二重化

12-3-1 ホットスタンバイ方式

12-3-2 並列処理方式

12-3-3 サーバの二重化のまとめ

12-4 ネットワークの二重化

12-5 データセンターの二重化

12-5-1 災害対策の9レベル

12-5-2 アメリカと日本の災害対策の違い

12-5-3 新たな災害対策の考慮

12-5-4 災害対策の方式

コラム GDPSとは

第13章 パフォーマンスを維持するための技術

13-1 基本機能としてのパフォーマンス向上技術

13-1-1 背景

13-1-2 データベース自体のI/O処理の高速化

13-1-3 データベースを高速化する技術

13-1-4 ブログラム呼び出しを高速化する技術

13-2 データベースI/Oの長時間化を防止する技術

13-2-1 背景

13-2-2 技術

13-3 業務プログラムの処理の長時間化を防止する技術

13-3-1 背景

13-3-2 技術

13-4 デッドロックを解消させる技術

13-4-1 背景

13-4-2 技術

13-5 ロック待ちの長時間化を防止する技術

13-5-1 背景

13-5-2 技術

13-6 その他の技術異常終了回数の制限

13-6-1 背景

13-6-2 技術

第4部 システム安定化への取り組みと今後

第14章 銀行オンラインシステムの技術を活かす取り組み

14-1 同じソフトウェアを使用してもシステムの安定性は異なる

14-1-1 使用している機能が異なる

14-1-2 ソフトウェアの修正度合いが異なる

14-1-3 システムに対する負荷が異なる

14-1-4 CPUのモデルや処理速度が変わる

14-1-5 統一したソリューションの展開

14-2 ソフトウェアの修正をどのように検証しているか

14-2-1 一般的なソフトウェアの修正と検証

14-2-2 銀行に特化した検証

14-3 パラメータを共通化することによるメリット

14-3-1 使用する機能が同じ

14-3-2 予定外の動きをしても見分けやすい

14-3-3 銀行に特化した検証をメーカー側で実施しやすい

14-4 安定化の取り組み事例

14-4-1 銀行に特化した検証

14-4-2 障害情報の横展開

14-4-3 ヒヤリハット情報の横展開

14-4-4 安定化のためのガイドラインと点検

第15章 銀行オンラインシステムの今後のゆくえ

15-1 災害対策機能の強化

15-1-1 取引集中による業務停止

15-1-2 電力の供給に対する認識の甘さ

15-2 オンラインシステムのソフトウェア構成は変わるか

15-2-1 現状の形態が続く場合の予想

15-2-2 共同システムに乗り換える場合の予想

15-2-3 システム全体を再構築する場合の予想

15-3 全銀システムの24時間化

15-4 海外の銀行などを参考としたシステム

15-4-1 clearXchange

15-4-2 Faster Payments

15-4-3 デビットカードの普及

参考文献/参考資料

索引

著者紹介、監修者紹介

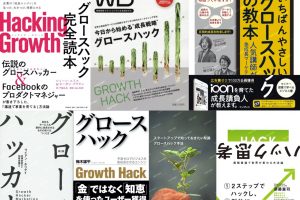

エンジニアが学ぶ金融システムの「知識」と「技術」

エンジニアのための金融システムの入門書

本書では、金触分野のエンジニアにとって必要条件と考えられる基本的な知識をまとめています。データサイエンス、ブロックチェーン、サイバーセキュリティなど、幅広い分野について基礎知識がまとめられており、これから金融システムに関わる人が、金融システムの全体像を理解するのに非常に役に立ちます。

はじめに

変革期にある金融業

銀行業・証券業・保険業などはいうまでもなく金融産業に属しますが、一方でIT装置産業としての一面も持っています。経済産業省の「平成28年 情報処理実態調査」によると、金融業の売上げに占めるIT関連費用の比率は4.7%で、全業種の中で最も高い比率となっています。製造業の比率が1.0%ですので、この比率は突出して高い値といえます。

多大な工数・費用を費やし完成させた金融業の各種システムは、その完成度の高さに関して世界に誇れるものでした。しかし、この金融ITの世界にも大きな転機が訪れています。クラウドを採用する金融機関の数は増えてきており、また、機械学習技術やブロックチェーンの利活用が紙面を賑わしています。金融業は、IT装置産業としてこれらの先端ITをどのように活用し、収益につなげていくのかが問われています。

一方、本業の金融ビジネスにおいても、金融業界はビジネスモデルの変革を迫られています。金融業では1990年代後半から2001年にかけての金融ビッグバン以降、証券業において異業種からの参入により多くのネット証券会社が設立されたように、業態という金融ビジネスの垣根が次第に取り払われようとしています。これに加えて、近年の低金利や少子高齢化の急激な進展など、金融業を取り巻く経済環境は大きく変化しつつあり、これが金融機関の経営に大きな影響を及ぼしています。

金融分野のエンジニアには何が必要か?

ビジネスモデルとITの両面において大きな変革期にある金融業界ですが、それでは金融業界のシステムに携わるエンジニアは、今後どのような知識、スキルを身に付けていけば良いのでしょうか。

先ほど「変革期」という言い方をしましたが、実際は金融業界のプレイヤーが変わる可能性があるだけであり、必要とされる金融機能そのものに大きな変化があるわけではありません。その意味で、エンジニアといえどもまずは金融とは何か、という点を押さえておく必要があります。

また、これまで数十年かけて構築してきたシステムは一気には変わりません。したがって、現在の金融業における各種システムの成り立ちと構造についての理解も必要です。

その上で、先端ITについての基本的な理解と応用の勘所、さらには金融業界固有のセキュリティ対策に関しての知識があれば、これからの金融分野のエンジニアとしての必要条件は満たしているでしょう。後は、十分条件として、それぞれの現場に即した専門性を、技術と適用業務知識の両面で高めていくだけです。

本書の構成

本書は、金触分野のエンジニアにとっての必要条件と考えられる基本的な知識を、7つの章にまとめたものです。

第1章では、エンジニアが知っておくべき金融の基本と、メインフレームからクラウドにいたるまでの金融ITの変遷をわかりやすく、コンパクトにまとめています。

第2章では、視点を現在に移し、代表的な金融業のコンピュータシステムについて解説しています。業態によってコンピュータシステムは、金融業という言葉ではひとくくりにできないほど多様です。

第1章と第2章は、金融分野のエンジニアが知っておくべき前提知識です。これを踏まえて、第3章から第5章ではこれからの金融ITを考えていくために必要な最新の技術として、データサイエンスとブロックチェーンに焦点をあて解説していきます。

第3章では、機械学習の基本から、金融で注目されているテキストデータを対象にした最新の分析手法までをわかりやすく解説しています。金融では、これまでも金工学やアクチュアリー業務などでデータ分析のニーズがありました。このような下地があるため、データサイエンスに関しても積極的に活用が図られています。

第4章は、データサイエンスなどの具体的な応用として注目されている、チャットボット、スマートスピーカー、コミュニケーション・ロボットと、データサイエンスの利活用の方法を、銀行、保険といった業種と、マーケティング分野に焦点をあてて解説しています。

第5章は金融インフラへの活用が期待されているブロックチェーンです。P2P、コンセンサスアルゴリズム、暗号といったプロックチェーンを構成する技術と、仮想通貨、スマートコントラクト、ICOやビジネス応用事例について解説しています。

第6章はサイバーセキュリティです。金融業のイノベーションの多くはインターネットの利用を前提にしていますが、サイバー攻撃の高度化に伴い、これが重要なシステムリスクとして認識されています。本章では、サイバー攻撃とは何かから、その技術的対策と組織的対策、そして将来的な動向までをわかりやすくまとめています。

最後の第7章では、個々の技術要素ではなく、金融ビジネスと一体化した粒度の大きい技術を取り上げています。技術の理解とともに、情報産業としての金融業の特徴と、エンジニアの役割を理解してください。

本書は第1章から通読することで、金融の基本的知識と金融ITの現状、将来的な動向の駒所がわかるように書かれています。また、金融ITの主要なテーマを網羅しており、各テーマはなるべく自己完結的に書かれているため、辞書代わりに使うこともできます。

本書が、金融業界のシステムに携わるエンジニア、あるいはこれから金融分野で活躍したいと考えているエンジニアにとって、実戦的な知識ベースの構築に役立ち、ひいては金融業界のシステム機能の向上と競争力向上の一助となれば幸いです。

2019年1月

株式会社大和総研 フロンティアテクノロジー本部

目次

はじめに

第1章 金融ビジネス、金融ITの変遷と現状

1-1 金融とは?

金融と金融機関の役割と機能

1-2 金融サービスの提供

状況に合わせて変化する金融サービス

1-3 金融ビジネスの再構築

リーマン・ショックが大きく変えた金融サービス

1-4 金融サービスのシステム化ニーズ

金融サービスとITの進化に合わせたニーズの変化

1-5 システム構成の変化

メインフレームからクラウドサービスまでの変化

1-6 ネットワークの変化

サービス提供に大きな変化をもたらす環境変化

1-7 情報処理手法の変化

基幹系、情報系とバッチ処理、オンライン処理

1-8 端末の変化

端末の高度化と集中処理・分散処理

1-9 プログラム開発と開発技術の変化

プログラム言語と開発手法の変化

第2章 金融業界のシステム

2-1 銀行のシステム

銀行の三大業務とシステム

2-2 クレジットカード会社のシステム

クレジットカードにおける決済のシステム

2-3 証券会社と取引所・決済機関のシステム

証券売買と決済のシステム

2-4 投資会社のシステム

投資信託と投資顧問を支えるシステム

2-5 保険会社のシステム

保険の組成・販売からクレーム処理を支えるシステム

第3章 金融ビジネスを支えるデータサイエンス手法

3-1 金融ビジネスとデータサイエンス

金融データの種類と発生機構

3-2 機械学習とは?

これから機械学習プロジェクトに参加する人のための入門知識

3-3 機械学習の評価

機械学習の評価方法は用途に応じたものとするべき

3-4 表形式データに対する機械学習

さまざまな機械学習モデルとその特徴

3-5 テキストデータに対する機械学習

テキストデータの数値データへの変換と応用

3-6 画像データに対する機械学習

画像データは数値データの集合体

3-7 音声データに対する機械学習

音声データは単なる数値の系列

3-8 データ活用推進のアプローチ(1) (分析編)

より高度な機械学習モデルを構築するための次の一手

3-9 データ活用推進のアプローチ(2) (インフラ編)

価値ある知見を素早く生み出すためにインフラ面で意識すべきこと

3-10 データ活用推進のアプローチ(3) (人材・組織編)

データ活用企業になるために組織として求められること

第4章 データサイエンスによって実現される金融ビジネス

4-1 金融機関への導入が進むチャットボット

自然言語を用いた人間とロボットとの対話

4-2 スマートスピーカーが作り出す未来

「声」で操作する新しいインタフェースの可能性

4-3 コミュニケーション・ロボットの実態と今後

金融業界をはじめとした用途の広がりの可能性

4-4 銀行の企業融資におけるデータサイエンスの活用

新しい融資サービスに向けた動き

4-5 保険業におけるデータサイエンスの活用

データサイエンスが変える保険の未来

4-6 デジタルマーケティングにおけるデータサイエンスの活用

マーケティングに利用するデータを拡張する

第5章 ブロックチェーン技術と仮想通貨ビジネス

5-1 ブロックチェーンの全体像

変化し続けるブロックチェーン

5-2 ブロックチェーンの構成技術(1)

ピア・トゥー・ピア(P2P)

5-3 ブロックチェーンの構成技術(2)

コンセンサスアルゴリズム

5-4 ブロックチェーンの構成技術(3)

プロックチェーンのデータ構造と暗号技術

5-5 ブロックチェーンの分類

多種多様なプロックチェーンをどう理解したら良いか?

5-6 代表的な仮想通貨

ピットコイン、イーサリアム、ダッシュ、リップル

5-7 スマートコントラクトとは?

契約処理の自動化で信頼コストを削減

5-8 ICOとは?

プロックチェーンを利用した新たな資金調達手段

5-9 ICOの法規制

クラウドファンディングとの関係から法規制を俯瞰する

5-10 ICOの事例

分散型予測市場を実現するプラットフォーム「Augur」

5-11 ビジネス事例(1) 仮想通貨交換業

ウォレット管理などセキュリティの要件が厳しく求められる

5-12 ビジネス事例(2) 金融機関の取り組み

送金・決済、貿易金融、証券取引など幅広い分野で活用を検討中

5-13 ビジネス事例(3) IoT

急成長するIoTの課題をプロックチェーンで解決

第6章 金融業界におけるサイバーセキュリティ

6-1 サイバーセキュリティの外観

金融機関を巡る脅威動向

6-2 重大インシデントはどのように発生するか?

WannaCryを検証する

6-3 サイバー攻撃の動向

仮想通貨狙いが急増

6-4 サイバー攻撃への対策

ITによる対策だけでは足りない

6-5 サイバー攻撃を防ぐ技術

被害ゼロを目指して

6-6 サイバー攻撃に立ち向かう

CSIRTとSOC

6-7 注目すべきサイバーセキュリティの動向

関係機関の動向と金融機関の共助態勢

第7章 その他の注目すべき技術と金融ビジネス

7-1 導入が進むRPA

知っておきたい基本情報

7-2 デジタルビジネスを加速させるAPI

金融機関が導入するオープンAPIの要点

7-3 PFM・クラウド会計の普及の背景

サービスの特徴と今後の可能性

7-4 ロボアドバイザーの現在

資産運用業界に起こるイノベーション

7-5 決済の高度化

キャッシュレス社会実現に向けた官民挙げての取り組み

7-6 UI/UXの概要

サービスと利用者をつなぐエッセンス

7-7 トレーディング手法の多様化

テクノロジーの活用による大幅な手法の変化

索引

参考文献

おわりに

執筆者紹介

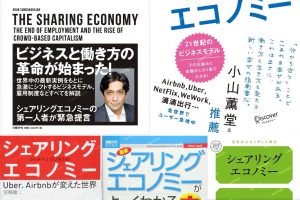

SEのための金融入門―銀行業務の仕組みとリスク

金融業の基礎を知る

本書は、金融業の業務についての基礎知識、業務全体の流れを説明しています。金融系のシステムについて詳しく解説されているわけではなく、金融業の全体像を知ることのできるものとなっているため、初めて金融系のシステムに関わる人が金融業界の基礎を知る際に役立つものとなっています。

はじめに−「SEのための金融入門」の改版にあたって

社内勉強会の内容を取りまとめた「SEのための金融入門」を上梓してから7年が経過しました。お陰様で毎年少しずつ増刷を重ね、多くの方に読んでいただくことができました。著者としては、感謝の気持ちでいっぱいです。さて、この7年間を振り返ると、世界は、米国サブプライム・ローン(格付の低い人向け住宅ローン等)の不良債権化に始まった金融危機と景気後退とを経験しました。

日本の銀行もその埒外にいることはできませんでした。新しい不良債権の増加に悩まされています。このため、あらためて、銀行のバランス・シートのリストラが避けられなくなっています。こうしたなかで、生き残りをかけた銀行間の競争は、熾烈になっています。低コストで柔軟なシステム開発も、銀行が生き残るための大きな力になっているといえましょう。金融自由化も進み、これが、多様な金融商品を生み出しています。その流れのなかで、銀行のユニバーサル・バンキング(銀行が貸出のほか保険、証券など幅広く金融業務を営むこと)も定着してきました。

銀行の窓口に行けば、投資信託や外債、個人年金保険といった保険・証券商品を購入できるようになりました。銀行の支店が、銀行と証券会社の窓口に分かれているところも、目につくようになりました。また、巨大な金融商品となった日本国債は、そのほとんどを、金融機関が保有しているといっても過言ではありません。銀行業務のいろいろなところにその影響が出ています。それだけに、金融機関のシステム開発に携わるSEに要求される金融業務知識は、一段と広がり、かつ深まってきているように思われます。ユーザーのニーズを的確につかむために、伝統的な預金・貸出にとどまらず、証券も含めた幅広い知識が必要となっています。

今回の改訂では、こうした状況を念頭に置き、銀行業務を中心にしながらも、証券業務もある程度理解できるよう配慮してみました。また、日本国債については、その際立った特徴を、財政・金融両面から幾分踏み込んで解説してみました。

執筆にあたっては、新しい出来事を追うだけではなく、新しい出来事を理解するための知識を深めることを心がけました。この点は初版のときと変わりありません。経済インフラとしての銀行機能が不可欠ななかで、時代の要請に沿った金融システムを提供していき続けるためにも、金融業務を原点から理解することがSEに求められていると考えた結果です。

なお、特に断りのない限り、本書で銀行という言葉は間接金融を担っている預金取扱金融機関のことを指しています。信用金庫や信用組合等、「銀行」と表記されない金融機関も、広く銀行に包含されるものとして記述しています。銀行の経営指標は、原則として、全銀協の「全国銀行決算発表」等による集計値を代表的な銀行に見立てて評価しています。個別の銀行の経営には幅があり、内容も千差万別なので、説明はあくまで業界の平均的姿に関するものと理解してください。

なお、本書のなかで意見や評価にわたる部分は、筆者個人の見解であり、NTTデータシステム技術株式会社としての見解ではありません。また、本書は、著者の金融機関勤務や弊社の金融システム開発経験をもとにしています。したがって、特に参考にした著書はありませんが、金融庁、日本銀行、全銀協等の公表資料や諸統計、銀行のディスクロージャー誌等は大変参考にさせていただきました。

最後に、社団法人金融財政事情研究会出版部の佐藤友紀氏には、出版にあたっていろいろお世話いただきました。あらためて御礼申しあげます。

平成22年5月

NTTデータシステム技術株式会社

小泉 保彦

目次

第1章 銀行の貸借対照表と損益計算書

1 銀行の貸借対照表(バランス・シート、B/S)

貸借対照表(バランス・シート)の構造

2 銀行の貸借対照表を読むときの留意点

不良債権の圧縮/保有株式の価格変動リスク管理/国債の価格変動リスク管理/純資産(自己資本)の重要性と質の改善

3 銀行の損益計算書(プロフィットアンド・ロスステートメント、P/L)

銀行の経常収益(資金運用収益、役務取引等収益)について/銀行の経常利益(資金運用益、役務取引等収支)について/業務純益という利益概念/利回りと利鞘という概念/運用面の利回り/調達面の利回り/収益対策として利鞘を考えるときの留意点/収益対策として手数料を考えるときの留意点/銀行の収益の向かう方向

4 IFRS(国際財務報告基準)について

IFRSの適用について/IFRS適用に至る経緯と展望/IFRSの考え方と日本基準との差異/銀行の財務諸表への影響

第2章 間接金融と直接金融

1 金融の2様態と間接金融の優位

間接金融優位の実情/間接金融と直接金融の仕組み/間接金融のビジネス・モデルと成立条件/直接金融のビジネス・モデルと成立条件

2 間接金融と直接金融を理解するための留意点

市場型間接金融について/サブプライム・ローン問題/銀行業と証券業の兼業の現状について/銀・証分離の歴史的経緯とその理由

第3章 銀行の自己資本と自己資本規制

1 わが国の銀行の自己資本(「バブル」とその崩壊を振り返って)

BIS規制の自己資本の概念/自己資本規制と株式含み益/不動産に対する根抵当の設定

2 わが国の銀行の純資産(旧資本勘定)関連項目の推移と資本対策

貸倒引当金、繰延税金資産/純資産勘定/純資産を考えるときの追加的留意点(無コスト資金の役割)

3 BIS規制の経緯と考え方

BIS規制の経緯/BIS規制の考え方

4 現在のBIS規制(「新BIS規制」)

「新BIS規制(バーゼルII)」の第一の柱/「新BIS規制 (バーゼルII)」の第二・第三の柱/「新BIS規制」(バーゼルII)の枠組みの強化について

第4章 融資の種類とリスクについて

1 融資業務の特徴

2 おもな与信

与信業務の分類/手形割引(銀行与信の原点)/貸付(手形貸付と証書貸付)/当座貸越(利用方法の拡大)/支払承諾(保証行為の信用リスク)

3 与信構成にみる信用リスクの拡大

4 運転資金と設備資金、長期資金と短期資金

運転資金と設備資金の違い/資金使途とは何か(支手決済資金のこと)/長期資金と短期資金を分けるもの

5 与信リスクの種類

融資の5原則/安全性の毀損(与信先の破綻)/収益性の毀損(利息の延滞等)/流動性の毀損(返済の滞り)

第5章 与信リスクはどのように管理するのか

1 与信リスク管理の三つの側面

2 融資構造の工夫によるリスク分散(第一の方法)

小口分散によるリスクの拡散/業種分散によるリスクの拡散/地域分散によるリスクの拡散

3 保全によるリスクの回避(第二の方法)

不動産担保による保全/その他の保全措置

4 審査によるリスク判定(第三の方法)

5 与信先格付(審査の補完)

与信先の銀行内格付/債務者格付(企業格付)と案件格付(与信格付)の違い/企業格付における定量評価と定性評価の意味/格付定着が遅れた背景(メイン・バンク制度や土地神話)/格付の重要性に関する認識の変化/自己査定上の与信区分について

6 顕在化した不良与信の処理方法

不良資産の「管理」/引当(間接償却)の意味するもの/債権放棄の意味するもの/債権売却の意味するもの/不良債権の最終処理(直接償却、担保処分、回収等)

第6章 銀行の証券業務について

1 銀行の有価証券運用目的

2 商品有価証券取扱いの経緯(公共債ディーリング)

3 投資有価証券保有の現状と評価

預貸率、預証率の意味するもの/銀行の有価証券保有内訳の特徴

4 国債について

銀行の国債保有動機/国債の価格変動リスク/財政からみた日本国債/金融市場からみた日本国債

5 地方銀行の地方債保有とその背景

6 銀行の株式保有について

政策投資株(持合株)の抱える問題/純投資株(運用・転売目的)の運用方法

7 時価会計の意味するもの

時価会計と銀行経営上の留意点/時価会計導入前の国債評価方法について/時価会計の長所と短所について

第7章 資金吸収と預金保険制度

1 預金吸収の経営上の位置づけ

2 流動性預金と固定性預金の違い

3 預金保険とペイオフについて

預金保険/ペイオフについて

4 実質金利による貸出採算の判定

5 定額貯金等の抱えるリスク

6 譲渡性預金は預金か

7 銀行の預金業務等の推進について

預金集め等業務推進の枠組み/推進部門と渉外係員について/テリトリーとその管理について/付利競争や商品による差別化への模索

第8章 金融派生商品(デリバティブズ)の基本形について

1 金融派生商品(デリバティブズ)の基本形は何か

金融派生商品(デリバティブズ)の種類と想定元本/先物(フューチャー)はどういう取引か/スワップ(通貨スワップ、金利スワップ)はどういう取引か/オプションはどういう取引か

2 デリバティブズを活用した商品の例(仕組債)

3 金融派生商品の取引目的

ヘッジの意味するもの/投機(スペキュレーション)の意味するもの

4 金融派生商品のリスクについて

5 金融派生商品の信用リスク(カレント・エクスポージャー)の計算方法

6 オプション取引固有のリスクについて

第9章 銀行のALM(アセット・ライアビリティ・マネジメント)の基礎

1 ALMの概念をどうとらえるか

2 ALMの必要性がどうして認識されるようになったのか

3 RAROCとは何か(ALMのもう一つの原点)

4 マチュリティー・ラダー管理とは何か

マチュリティー・ラダーによる金利ミスマッチの測定/金利シミュレーションの必要性とその方法/マチュリティー・ラダーをどのように活用するのか/金利ミスマッチ管理の方法(運用・調達構造の改善) /金利ミスマッチ管理の方法(金利スワップ)/時価会計による損益のフレとマチュリティー・ラダーへの影響

5 VaR(バリュー・アットリスク)について

VaRの概念/VaRの計測方法/VaR運用上の留意点(VaRの有効性を保証する条件)

6 BPV(ベーシスポイントバリュー)について

7 わが国の金融機関におけるリスクの総合管理(RAROC的アプローチ)

第10章 勘定系事務と事務リスクの管理について

1 勘定系事務の構造

基本業務を遂行するための勘定経理/勘定系事務の流れ

2 定系事務の基本ルール

事務の3原則/現物主義(現物重視の意味)/記録主義(記録重視の意味)/検証主義(検証重視の意味)

3 営業店事務の具体例

現金在高帳と現金管理事務/重要用紙の管理/預金口座の開設/便宜扱い(電話依頼による現金の届け、無帳・無印の払出し等)/キャッシュカード・通帳・印鑑の管理/過振りの管理(準与信事務)/給与振込みの管理

4 事務リスク管理の経営上の位置づけ

第11章 営業店の収益管理はどうなっているのか

1 独立採算制度(本支店レートに基づく内部損益の振替)

2 営業推進上の本支店レートの活用

3 金利リスク管理と本支店レート

差額法と総額法/本支店レート水準の決定方法/金利リスクの管理部署と本支店レート

第12章 為替業務と資金決済システムについて

1 銀行の決済機能と資金決済システムについて

預金による資金決済について/決済システムの全体像/決済システムのリスク

2 わが国の資金集中決済制度の概要について

民間集中決済制度の種類/全銀データ通信システム(内国為替の決済)/手形交換制度(手形や小切手取引の資金決済)

3 集中決済システムの決済リスク管理

制度参加銀行がデフォルトしたときにはどうするのか(リワインドと損失補てん)/リワインド・ルールとその問題点(手形交換)/損失補てんとその問題点(内国為替、旧外為円決済)/内国為替(全録データ通信)の具体的なリスク管理策/旧外為円決済システムの具体的なリスク管理策

4 日本銀行当座預金による最終資金決済とその方法

時点処理とRTGS/次世代RTGSによるRTGSの効率化

5 資金決済と証券決済をつなぐもの(DVP)

DVP(デリバリー・バーサス・ペイメント)の概要/DVPの現状/PVP(ペイメント・バーサス・ペイメント)の概要

6 証券取引のリスク管理(T+0、T+1)とSTP化

未決済期間の短縮(T+0、T+1)/証券取引のSTP化(T+1、T+0実現の条件)

おわりに

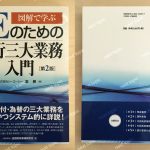

図解で学ぶSEのための銀行三大業務入門(第2版)

銀行業務について学ぶ

本書は、銀行業務のなかでも最も基本的な預金・貸付・為替の三大業務について解説しており、銀行業務の全体を概観できます。銀行システムに関わるSEにとって銀行業務を知ることは重要であるため、若手のSEに役立つのはもちろんですが、ある程度経験を積んだSE、SE以外の方にも役立つものとなっています。

はじめに

銀行の勘定系システムが誕生してから50年近い年月が経ちました。

1960年代半ばから登場した第一次オンラインでは、事務省力化・効率化を目的として、元帳のオンライン化、単科目処理、CDによる自動支払といった機能が実現されました。1970年代前半から開発された第二次オンラインでは、事務合理化、顧客へのサービス拡充を目指し、科目間連動、総合口座、銀行間CD連携といった機能・サービスが提供されました。そして、1980年半ばには第三次オンラインの開発が各行で始まりました。この世代では勘定系が再構築され、加えて情報系や国際系、対外接続系の整備と接続を行うことにより、金融自由化への対応、顧客向けネットワークの充実、営業管理・収益管理の強化などが実現されました。

現在稼働中のポスト三次オンラインといわれる世代では、複雑化・肥大化したシステムを再整理し、柔軟性・即応性を求めて、SOAの採用、オープン系の導入などが行われ、新商品の迅速な提供、デリバリーチャネルの充実、統合リスク管理などが具現化されています。この結果、システムそれ自体でのみ提供可能な機能を有する、言い換えればそれなしでは実現できない高度で複雑な社会インフラとして存在しています。

たとえば、以前は日銀ネット、全銀システム、SWIFT、CAFIS、MICS(BANCS、ACS)、ANSER、ファームバンキングなど企業間が主であった対外接続系は進化を遂げ、現在では個人・法人利用者はPC、スマートフォン、タブレット等での時間・場所を問わない照会・決済が可能になっています。

ポスト三次オンラインは、PCの普及とネットワーク技術の発達が融合した結果、インターネットバンキングが登場したことに代表されるように技術の進歩に促されている側面が強いと考えます。この技術進歩にあわせて、システムは必ず再構築する必要が生まれます。銀行業務に携わるSEにとって、システム改善・改良作業が主流の昨今ですが、最新の技術を活用し、かつ要求される堅牢性・安定性を実現する銀行システムの再構築に備え、銀行業務の基礎をしっかりと理解する必要があります。

本書は入門書であるため、基本的な商品・処理の記述にとどまっており、複雑な商品・例外処理については触れておりませんが、手にとられたSEの方々が本書を足がかりに、業務理解を進めていただき、社会に貢献できる重要インフラとしての銀行システム構築で活躍されることを願っております。

2014年4月

株式会社シーエーシー

取締役兼執行役員

サービスビジネスユニット長

長倉浩和

第2版の刊行にあたって

2010年12月に『図解で学ぶ SEのための銀行三大業務入門』を刊行してから、早いもので、3年以上が経ちました。刊行直後は本書がはたしてどの程度受け入れられるのか、まったく想像もできませんでした。しかしながら、おかげさまで一定の評価をいただき、増刷を重ねるに至ったことは筆者にとって望外の喜びであり、またいっそうの励みにもなりました。

本書は、銀行業務のなかでも最も基本的な預金・貸付・為替の三大業務について記述しています。これらの業務は伝統的な業務でもあり、大幅な改訂の必要はないと考えていました。しかし、電子記録債権制度の創設に代表されるように新しく記述を加える必要が出てきたため、今回改訂版を上梓することにしました。

この第2版では国際財務報告基準(IFRS)の部分を除き、基本的に加筆修正のみ行っています。そのおもな加筆修正部分は、以下のとおりです。

第1章では睡眠口座(休眠口座)について加筆しました。第2章にはおもな加筆修正箇所はありません。第3章では電子記録債権制度、新日銀ネットについて加筆し、手形の呈示期間、個別取立についての誤りを修正しました。なかでも電子記録債権制度は新しい制度であり、事業者の資金調達・決済の一翼を担うものですので、一定の紙幅を割いて記述しました。第4章では既述の為替特約付外貨定期預金に為替特約付円定期預金を追加し、電信送金の資金の受取方法についての説明を詳細化しています。また、外国為替業務のシステム面については、従来のファイル構成のみの記述に加えて、国内の預金システムと対比しやすいよう、外貨普通預金を例に、そのシステム概要を追加しています。第5章では一部に項番の不整合があり、構成を把握しづらい部分があったため、項番を全体的に見直し、付番のルールも明記しました。決算部分では直物為替の仲値評価替と引直については金額をはじめとして、わかりにくかった部分を改めました。また、最後に勘定系システムについても追記しています。国際財務報告基準(IFRS)は前回執筆時にはホットなテーマであったため、ごく簡単に取り上げましたが、第2版からは削除しました。

各章を通して、テクニカルな問題でいままで修正できなかった誤りや修正・補記すべきと思われる細かい部分も加筆修正し、各種の数値も極力、最新のものに更新しています。また読者の皆様から要望の多かった索引を巻末に迫加しています。

銀行業務とそのシステムを学ぼうとするSEの方々にとって、この第2版がいささかなりともお役に立てれば幸いです。引き続きご指摘・ご意見などありましたら、下記メールアドレスまでお送りください。よろしくお願い致します。

【メールアドレス】ginkou-syoseki@cac.co.jp

最後に第2版の執筆に際し、多くのご助力と適切なアドバイスをいただいた社内外の方々に御礼申し上げます。また、一般社団法人金融財政事情研究会の伊藤雄介氏には企画・編集・校正の各段階で各種のアドバイスを頂戴しました。この場を借りて、厚く御礼申し上げます。

2014年4月

株式会社シーエーシー

サービスビジネスユニット サービスビジネス企画部

シニア・システム・エンジニア

室 勝

【著者所属企業概要】

株式会社シーエーシー

1966年日本最初の独立系ソフトウエア専門企業として設立。情報化戦略の立案、システムの構築・管理運用を主業務とし、近年は業務受託までの一貫したサービスを提供。東証一部上場の株式会社CAC Holdingsの子会社。

URL: http://www.cac.co.jp/

【著者紹介】主な業務経歴 開発システム名称(担当工程、役割)

室 勝(むろまさる)

サービスビジネスユニット サービスビジネス企画部

シニア・システム・エンジニア

1990年 シーエーシー入社 勘定系システム経験20年

A銀行預金システム(詳細設計~総合テスト、業務SE)

B銀行外国為替システム(基本設計~総合テスト、業務SE)

C銀行外国証券システム(詳細設計~統合テスト、業務SE)

D銀行外国為替システム(詳細設計~統合テスト、業務SE)

E銀行外国為替システム(基本設計~総合テスト・保守、業務SE)

F銀行外国為替システム(保守、業務SE)

G銀行海外支店向け外国為替システム(基本設計~統合テスト、業務SE)

H銀行海外支店向け資金為替システム(保守、業務SE)

I銀行外国為替システム(保守、PM・業務SE)

J銀行外国為替システム(保守、PM・業務SE)

K銀行外国為替システム(要件定義~基本設計、業務SE)

L銀行海外支店向け外国為替システム(要件定義、業務SE)、ほか

(注)SE=システム・エンジニア、PM=プロジェクト・マネージャー

目次

第1章 預金業務

第1節 預金業務とは

第2節 流動性預金・普通預金

第1項 商品概要

第2項 普通預金の利息計算

第3項 決済性普通預金

第3節 流動性預金システムについて

第1項 預金システムの特性

第2項 預金システム開発の留意点

第3項 普通預金の取引と起票

第4節 その他の流動性預金

第1項 当座預金

第2項 貯蓄預金

第3項 納税準備預金

第4項 別段預金

第5節 固定性預金・定期預金

第1項 商品概要

第2項 定期預金の利息計算

第3項 スーパー定期以外の定期預金

第6節 固定性預金システムについて

第1項 定期預金の取引と起票

第7節 総合口座

第1項 商品概要

第2項 総合口座貸越とは

第3項 貸越利息の計算例

第8節 その他の固定性預金

第1項 通知預金

第2項 積立定期預金

第3項 財形預金

第4項 讓渡性預金(NCD:Negotiable Certificate of Deposit)

第5項 仕組預金

第2章 貨付業務

第1節 貨付業務とは

第1項 貸付の種類

第2項 貸付5原則

第3項 貸付の流れ

第4項 貸付方法

第5項 返済方法

第6項 元利均等返済とは

第7項 元金均等返済とは

第2節 法人向け貨付·手形貸付

第1項 商品概要

第2項 取引の流れ

第3項 手形貨付の利息計算

第3節 貨付システムについて

第1項 手形貨付の取引と起票

第4節 その他の法人向け貨付

第1項 証書貸付

第2項 手形割引

第3項 当座貸越

第4項 債務保証

第5項 信用保証協会保証

第6項 代理貸付

第7項 シンジケートローン(Syndicated Loan)

第8項 コミットメントライン(Commitment Line)

第9項 動產担保貸付(ABL:Asset Based Lending)

第10項 ノンリコースローン(Non-Recourse Loan)

第5節 個人向け貸付

第1項 住宅ローン

第2項 リフォームローン

第3項 カードローン

第4項 教育ローン

第5項 その他のローン

第3章 内国為替業務

第1節 内国為替業務とは

第1項 概要

第2項 送金為替

第3項 代金取立

第2節 資金決済制度

第1項 概要

第2項 全銀システムと日銀ネット

第3項 手形交換制度

第4項 電子記録債権制度

第3節 商品とサービス

第1項 概要

第2項 電信振込

第3項 交換振込

第4項 メール振込

第5項 MTデータ伝送

第6項 普通送金

第7項 集中取立

第8項 期近集中取立

第9項 個別取立

第4章 外国為替業務

第1節 外国為替業務とは

第1項 概要

第2項 外国為替業務と国内業務の対比

第2節 相場・金利

第1項 外国為替市場

第2項 外国為替相場

第3項 公示相場

第4項 金利の種類

第3節 外貨預金

第1項 概要

第2項 外貨預金の為替変動リスク

第3項 流動性預金・外貨普通預金

第4項 流動性預金・外貨当座預金

第5項 固定性預金・外貨通知預金

第6項 固定性預金・外貨定期預金

第7項 固定性預金・為替特約付外貨定期預金

第8項 固定性預金・為替特約付円定期預金

第4節 外貿貨付

第1項 概要

第2項 外貨貸付の為替変動リスク

第3項 円の貸付との差異

第4項 外貨貸付・外貨手形貸付

第5項 外貨貸付・外貨証書貸付

第6項 外貨貨付·外貨債務保証

第5節 送金

第1項 概要

第2項 電信送金

第3項 送金小切手

第6節 輸出

第1項 概要

第2項 輸出入取引にかかわるおもな書類

第3項 クリーン手形・小切手取立

第4項 信用状付輸出荷為替手形買取

第7節 輸入

第1項 概要

第2項 信用状付一覧手形・本邦ユーザンス

第3項 信用状付期限付手形・外銀ユーザンス

第4項 信用状なし期限付手形・B/Cディスカウント

第8節 両替

第1項 概要

第2項 手数料

第9節 先物為替予約

第1項 概要

第2項 売買(受渡)タイミング

第3項 売買形態

第4項 売買通貨

第5項 為替変動リスクの回避策

第6項 先物予約相場の決定理論

第10節 市場取引

第1項 概要

第2項 資金取引と先物予約取引

第11節 持高

第1項 概要

第2項 持高と為替リスク

第3項 持高と取引

第12節 外国為替システム

第1項 概要

第2項 外貨普通預金の取引と起票

第5章 銀行業務の会計

第1節 会計処理の概要

第1項 単式簿記と複式簿記の基礎

第2節 基本的なルール、考え方

第1項 勘定科目

第2項 仕訳

第3節 国内業務の会計

第1項 取引と会計処理

第2項 決算

第4節 外国為替業務の会計

第1項 単一通貨会計と多通貨会計の違い

第2項 単一通貨会計

第3項 単一通貨会計における各取引の会計処理

第4項 単一通貨会計における決算手続

第5項 多通貨会計

第6項 多通貨会計における各取引の会計処理

第7項 多通貨会計における決算手続

第5節 会計と勘定系システム

第1項 勘定系システムの全体像

第2項 勘定系システムの詳細

第3項 機能別にみたオンライン

■参考文献/参考ホームページ

■事項索引

【コラム】

CIFについて

アメリカのノンリコースローン

手形・小切手の資金化(現金化)

振込と振替

外国銀行との資金決済

輸出手形保険

輸出者と輸入者について

T/C利用者の減少

円高と円安

起票レートの使い分け