【最新 – FinTech フィンテックを学ぶおすすめ本 – 分かりやすい入門から応用まで】も確認する

FinTechの基本がわかる

最近、決済に関わるFinTechが次々と生まれています。しかし、最新のテクノロジーには、日本の法制度や市場に合っていないソリューションも多く含まれているため注意が必要です。本書では、決済の基本的なしくみとトレンド、主要なFinTechがわかるようコンパクトに解説しています。金融決済分野に関わる人におすすめの本です。

本書に記載されている内容は執筆時点のものであり、永続的な状況を示すものではありません。各法規や施行規則、自主規制などは状況に応じて変化しますので都度確認をお願いします。また、本文中に記載されている会社名、製品名は、各社の登録商標または商標であり敬称は省略させていただきました。本書を基に何らかの意思決定をされるにあたっては、それぞれの顧問弁護士、会計士などエキスパートの助言をあおいでください。なお、本書は筆者が現在または過去に属する組織の見解ではなく個人の見解を述べたものです。筆者は本書記載の内容によって引き起こされるすべての事象について何ら責任を負うものではありません。

はじめに

金融は文明の誕生と同時に生まれた。もっとも古いビジネスモデルであり、契約に関する取り決めは、最古の成文法である「ハンムラビ法典」の4分の1を占めています。

一方、決済は常にテクノロジーの進化に伴って発展してきました。貝や巾(布)などの物品貨幣が鋳造・鍛造の技術により貨幣となり、印刷技術の誕生により紙幣やプラスティックカードに発展してきたのです。

次いで、情報通信テクノロジーの登場により電子決済や仮想通貨が生まれ、カードは決済の基盤テクノロジーとなっています。

決済機能を持つカードはFinTechそのものなのです。

しかし、決済は国家の歴史やその地域の文明に左右される特徴を持っています。つまり,国家特有の法律や規制によって使えるFinTechと使えないFinTechが存在するのです。

筆者は、クライアントを同行して毎年数回海外取材を続けており、本書の執筆にあたり、市場環境に合う実際のFinTech情報を現地で収集してきました。

本書は、最新の取材結果を踏まえ, FinTechの現状とわが国での有用性を探るものです。 金融決済分野にかかわる読者の皆様のお役に立つことができれば幸甚です。

2017年1月

著者

目次

はじめに

第1章 なぜFinTechが誕生したのか?

1 リーマンショック関連規制の反動から生まれたFinTech

2 米国のクレジットカード規制

3 米国の規制緩和とJOBS法

4 FinTech関連カンファレンス

5 最先端テクノロジーがカードビジネスを加速する

6 世界のFinTech

7 米国のベンチャーFinTech支援

8 日本のFinTech取り組み(1)

金融機関とFinTech

9 日本のFinTech取り組み(2)

FinTechと規制緩和

10 日本のFinTech取り組み(3)

決済データ活用

第2章 日本のカードビジネスとFinTech

1 わが国のカードビジネスの特徴

2 金融政策がカードビジネスに与えた影響(1)

カード発行

3 金融政策がカードビジネスに与えた影響(2)

取扱高

4 金融政策がカードビジネスに与えた影響(3)

クレジットと法

5 金融政策がカードビジネスに与えた影響(4)

プリペイドと法

6 金融政策がカードビジネスに与えた影響(5)

インフラ

7 加盟店の課題と法対応

8 日本はカード決済が独自仕様で特異なカード決済文化をもつ

9 優れた日本の金融システム

第3章 FinTechとモバイルファースト

1 モバイルFinTechの進化(1)

非接触決済の基本技術の登場

2 モバイルFinTechの進化(2)

AndroidのNFC対応

3 モバイルFinTechの進化(3)

ApplePayの登場と日本ローカル仕様

4 モバイルFinTechの進化(4)

Visa payWaveやMasterCardコンタクトレスは

インターフェイス

5 ApplePayに見るテクノロジーと戦略(1)

標準化

6 ApplePayに見るテクノロジーと戦略(2)

アライアンス

第4章 FinTechのテクノロジー

1 国内FinTechトレンド

2 ペイメントシステムのFinTechトレンド(1)

通信

3 ペイメントシステムのFinTechトレンド(2)

データ処理

4 ペイメントシステムのFinTechトレンド(3)

個人認証

5 ペイメントシステムのFinTechトレンド(4)

近接決済

6 ペイメントシステムのFinTechトレンド(5)

近傍決済

7 ペイメントシステムのFinTechトレンド(6)

BIN保持はサーバー上に

8 ペイメントシステムのFinTechトレンド(7)

BINはトークン化

9 ペイメントシステムのFinTechトレンド(8)

クレジットから国際ペイメントへ

10 ペイメントシステムのFinTechトレンドのまとめ

11 FinTechのカード関連テクノロジー(1)

磁気ストライプ関連1

12 FinTechのカード関連テクノロジー(2)

磁気ストライプ関連2

13 FinTechのカード関連テクノロジー(3)

ICカードへの対応

14 FinTechのカード関連テクノロジー(4)

カードビジネスと暗号

15 FinTechのカード関連テクノロジー(5)

ICカードと暗号

16 FinTechのカード関連テクノロジー(6)

暗号化(施錠),複合化(解錠)とは

第5章 FinTechのテクノロジーキーワードとカードビジネス

1 Send Money(送金(為替))モデル

2 カード決済セキュリティ, トークナイゼーション(Token-ization)

3 トークナイゼーションの実際

4 カードビジネスとビッグデータ

5 カード決済リテールペイメント(mPOS)

第1章 なぜFinTechが誕生したのか?

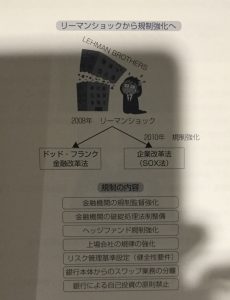

1 リーマンショック関連規制の 反動から生まれたFinTech

米国ではリーマンショック(2008年9月15日)に端を発し,2010年に採択されたドッド・フランク金融改革法(The Dodd-Frank Wall et Reform and Consumer Protection Act)や上場企業会計改革および投資家保護法(Public Company Accounting Reform and Investor Protection Act of 2002:サーベンス・オクスリー法,企業改革法,通称 SOX法)による規制強化の影響が徐々に大きくなり、その反動としての規制緩和がFinTechの発端となっています。

ドッド・フランク金融改革法の影響

ドッド・フランク金融改革法は,2008年以降のリーマンショック金融危機の原因と考えられた多くの事項に対応するために、2010年7月に成立した米国の金融規制改革法です。

法の目的は、金融機関の説明責任と透明性の向上を通じて、米国金融システムの安定性を向上させることです。同法の対象は広く、金融機関にとどまらず、金融システムに影響を及ぼす可能性のある業務をビジネス対象とする企業も規制の対象としており、一定の条件を満たす銀行持株会社やノンバンクも規制の対象に含まれています。

その内容は、

・システム上重要な金融機関の規制監督の強化

・システム上重要な金融機関の破綻処理法制の整備

・店頭デリバティブ規制の強化

・ヘッジファンドなど私募ファンド助言業者への規制強化

・上場会社の規律強化

・流動性要件や資本健全性要件等のリスク管理基準設定(健全性要件)

・銀行本体からのスワップ業務の分離(スワップ・プッシュアウト・ルール: Swaps Push-out Rule)

・銀行による自己投資の原則禁止(ボルカー・ルール:Volcker Rule)

です。

リーマンショックから規制強化へ

用語解説

1 リーマンショック

米国の投資銀行,リーマン・ブラザーズの破綻が発端となり、続発的に発生した世界的金融危機。

2スワップ業務

等価のキャッシュ・フローを交換する取引。

3 ノンバンク

消費者金融、クレジット会社、信販会社など、預金業務を行わず、銀行からの融資などによって調達した資金でクレジットやリース,ファクタリング、資金決済業などの金融業務を行う企業。わが国では銀行は免許制,ノンバンクは貸金業法や資金決済業に基づく登録制。

4 ボルカー・ルール

銀行が自らの資金(自己勘定)で自社の運用資産の効率を図るためにリスクを取って、金融商品を購入・売却または取得・処分をすることを禁止するルール。