ページコンテンツ

【最新 – FinTech フィンテックを学ぶおすすめ本 – 分かりやすい入門から応用まで】も確認する

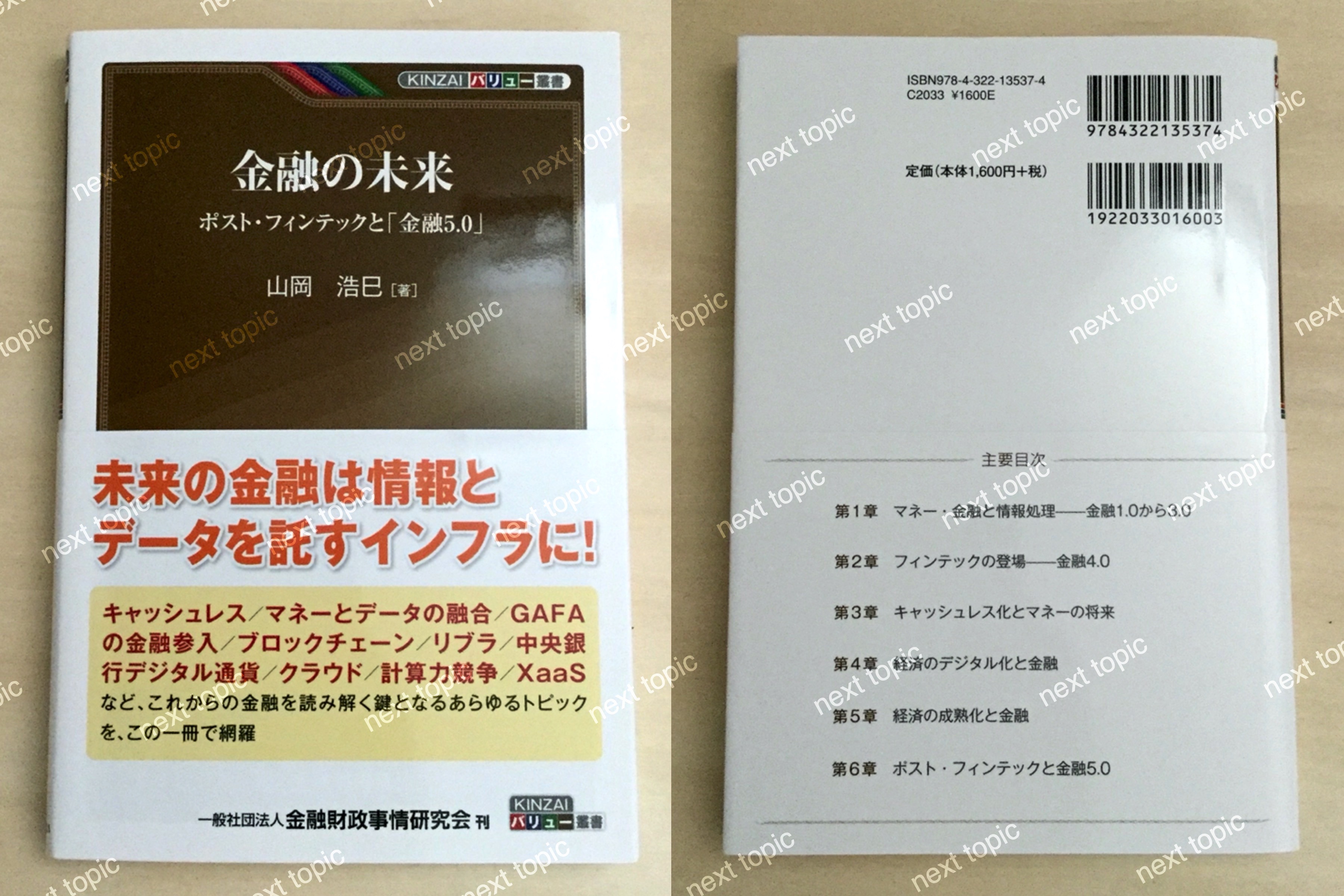

金融トピックを網羅

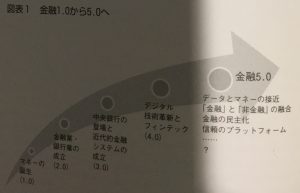

これまで、マネーの誕生(1.0)、金融業・銀行業の成立(2.0)、中央銀行の設立を含む現代金融システムの形成(3.0)、フィンテック(4.0)というように金融は進化していきました。本書では、「ポスト・フィンテック」の金融、すなわち「金融5.0」の姿を展望していきます。キャッシュレス、ブロックチェーンといったこれからの金融を読み解く鍵となるあらゆるトピックを網羅しています。

■はしがき

フィンテック10年の現在地と「金融5.0」の展望

「フィンテック」が本格的に登場して、約10年(a decade)が経過した。

2008年のリーマンショックを発端とするグローバル金融危機の前後、現在の金融革新の基盤となる技術が、「カンブリア大 爆発」のように一斉に登場した。

2007年にiPhoneが誕生し、その後スマートフォンは世界中で爆発的に普及した。2008年にはブロックチェーン・分散型台 帳技術が「サトシ・ナカモト論文」により紹介され、2009年にはこれらの技術に基づいた初めての暗号資産(仮想通貨)「ビットコイン」が発行された。さらにこの頃から、AIの一分野である「ディープラーニング(深層学習)」も急速に発達した。

これらの技術は、その後の金融イノベーションやフィンテックを押し進める、大きな原動力となった。

中国のAlipayやWeChat Payに代表される、スマートフォンを経由した支払決済サービスを通じて、世界中で数十億人規模 の人々が、新たに金融サービスにアクセスできるようになった。世界の長年の課題であった、新興国・途上国の人々や貧しい人々に金融機能を提供していく「金融包摂(financial inclusion)がわずか10年間で一気に進んだことは、フィンテックの大きな成果である。さらに、キャッシュレス決済や異業種の金融サービス分野への参入も大きく進んだ。このように、フィンテックは、過去10年間の金融のと10年間の金融の世界的潮流を描写する重要なキーワードであった。また、金融イノベーションに向けた関係者の力を結集する有益なスローガンにもなった。

一方で、この言葉は、「情報革命」や「データ革命」といった、現在生じている世界的な変化のなか、関係者の視野を金融分野に狭く限定させてしまうおそれもある。

過去10年間に進んだ地殻変動は、決して金融分野に限られるものではない。たとえば、「シェアリングエコノミー」というビジネスを登場させたAirbnbやUberも、グローバル金融危機の最中の、それぞれ2008年、2009年に誕生している。

さらに、現在では日々の生活の一部となっている「インスタ映え」や「いいね!」なども、この10年間に生まれたものである。

これらの背景にあるのは、世界に向けて生み出されるデータ量の圧倒的な増加と、その処理コストの大幅な低下である。フィンテックは、このような世界的な情報革命やデータ革命の、金融態での発現形態にすぎないといえる。

本書ではまず、マネーの誕生(1.0)、金融業・銀行業の成立(2.0)、中央銀行の設立を含む現代金融システムの形成(3.0)、フィンテック(4.0)など、これまでの金融の進化を整理する。そのうえで、「ポスト・フィンテック」の金融、すなわち「金融5.0」の姿を展望する。 このなかで、「金融業」と「非金融業」、さらには「金融取引」と「非金融取引」との線引きがますますむずかしくなっていくこと、「マネー」と「データ」が一段と接近していくことなど、金融を取り巻く環境の大きな変化を描写したい。これらの環境変化は、既存の金融業にとっては競争を激化させる要因となるが、同時に金融の可能性を大きく広げるものでもある。

2020年5月

山岡 浩巳

目次

第1章 マネー・金融と情報処理——金融1.0から3.0

1 マネーの登場——金融1.0

(1) マネーの機能

(2) マネーの礎は信認・信頼

2 金融業・銀行業の成立と発展——金融2.0

(1) 情報・データとパワー

(2) 銀行業の成立

3 中央銀行と近代金融システムの成立——金融3.0

(1) 中央銀行の登場

(2) 近代国家とマネー

第2章 フィンテックの登場——金融4.0

1 フィンテックの背景

(1) フィンテック技術の「カンブリア大爆発」

(2) グローバル金融危機と規制強化

2 フィンテックが変えた金融

(1) 金融のグローバル化

(2) 金融のパーソナル化

(3) 金融のバーチャル化

3 情報革命・データ革命の進行——フィンテックはその一側面

(1) グローバルな「データ革命」

(2) データ集積・活用における金融業の優位性低下

(3) 金融サービスの分解と再構築

(4) 金融サービスの担い手の多様化

第3章 キャッシュレス化とマネーの将来

1 世界的なキャッシュレスの潮流

(1) キャッシュレスと金融包摂

(2) キャッシュレス化の背景

(3) 支払決済サービスの供給構造の変化

2 日本のキャッシュレスの現状

(1) 現金大国日本

(2) なぜキャッシュレス化のスピードに違いがあるのか

(3) 手段別にみたキャッシュレス決済

(4) キャッシュレスの展望

3 マネーの変貌

(1) マネーとデータの接近

(2) マネーローンダリングへの国際的監視の強まり

(3) 「リブラ」の衝撃

(4) 中央銀行デジタル通貨(CBDC、Central Bank Digi-tal Currency)

第4章 経済のデジタル化と金融

1 デジタル・分散型技術と新たな経済活動

(1)多数の投票による信頼の構築

(2) 分散型技術によるデータ管理

(3) スマートコントラクト

2 “As a service”の拡大

(1) クラウドの拡大

(2) さまざまな“as a Service”の登場

(3) 金融のas a Service化

3 経済のデジタル化と構造変化

(1) 経済・企業活動の構造変化とバーチャル化

(2) デジタル化時代の規制監督

(3) 経済のデジタル化と金融の課題

第5章 経済の成熟化と金融

1 成熟化・高齢化社会と金融

(1) デジタル・ディバイド・新たな金融阻害への対応

(2) 犯罪抑止と金融

(3) 保険・医療と金融

2 地方創生・再生と金融

(1) 第一次産業の維持発展と金融

(2) 事業承継と金融

3 持続可能な経済社会と金融

(1) 金融のさらなる民主化

(2) 持続可能性と金融——ESG、SDGS

(3) 競争・独占の問題と金融

第6章 ポスト・フィンテックと金融5.0

1 マネーの未来

(1) マネーの多機能化

(2) マネーの供給構造の変化

(3) 国家を超えるマネー

(4) マネーは消滅するのか

2 金融の未来

(1) 金融のシームレス化

(2) 金融のポータブル化

(3) データをつくりだすインフラとしての金融

(4) 信頼の礎としての金融

1 マネーの登場―金融1.0

(1) マネーの機能

マネーは人類の大発明

金融の基本的なインフラは、何といっても「マネー」である。人間はマネーを通じて協力や協業を行い、経済成長を実現した。一方で、マネーは時にそれ自体が人間の欲望の対象となり、経済変動やバブル、恐慌などの要因にもなった。ピンク・フロイドの名曲『マネー』でも、マネーは何でも実現してくれるが、諸悪の根源でもあると歌われている。

図表1 金融1.0から5.0へ

図表2 人類の偉大な発明

金融の将来を展望するうえでも、マネーについての考察は必要不可欠となる。そこでまず、マネーの誕生、すなわち「金融1.0」について振り返ってみよう(図表1)。

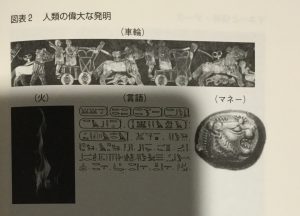

マネーは、言語や火、車輪などとともに、人類の生んだ偉大な発明である(図表2)。

人間は、マネーを発明したことで、見ず知らずの他者との間で時間や空間を超えた交換を行い、経済社会を形成するようになった。このように、マネーを通じて不特定多数の人々と協力し、経済活動を行えるようになったことは、他の動物とは異なる、人間の大きな特徴といえる。

マネーと情報・データ

マネーは本源的に、情報やデータ処理と深く結びついている。

マネーの起源をめぐっては諸説あるが、古典的な学説は、アリストテレスやアダム・スミスなどが主張したように、物々交換の過程から、価値尺度や価値の保蔵手段として適したモノがマネーに発展していったという説である。

もっとも、物々交換を成立させるためには、「自分がほしいモノをもっている人が目の前にいて、その人も自分がもっているモノをほしがっている」という「欲求の二重の一致」が必要であり、そうした偶然は現実にはなかなか起こりそうにない。このため、人類史において、マネーの誕生前に物々交換が広範に行われた時代は実際にはなかったのではないかとの見方が、最近では有力になっている[1]。

また、有名なヤップ島の石貨(フェイ、ヤップ語でライ)(図表3)は、大きなものは運搬も不可能であり、なかには海底に沈んだものもあった。これがマネーとして使われたことは、マネーが必ずしも物々交換に由来しないことを示唆している。

これらの知見をふまえ、20世紀には新たな有力説が登場した。すなわち、人間は他者に恩恵を施し、恩恵を受けた人はお返しをしようとする性向をもっており、マネーは、そうした

図表3 ヤップ島の石貨

恩恵の貸し借りを定量化して記録する「データの記録簿」として登場したという説である。「もっとも、いずれの説においても、マネーは、さまざまな財やサービス、恩恵などの価値を「測り」「定量化・データ化する」という機能と不可分である。

古代メソポタミアの通貨単位「シェケル」は、大麦の重さと結びついていた[2]。

また、古代ローマの通貨単位「リブラ」はまさに秤(天秤)を意味しており、これも1日分のパンの重さを「測る」ことに由来する(英ポンドの通貨記号に「L」が用いられているのは、その名残である)[3]。

このように、価値の定量化・データ化は、ヤップ島の石化など古代の通貨から現代の通貨に至るまで、あらゆるマネーに共通する機能である。

マネーの機能として教科書に書かれている「価値尺度」「価値保蔵」「交換」という3つの機能も、この価値の定量化データ化を通じた抽象化に基づいている。

人類史上、このような役割を果たすマネーとして、巨大石や麦、貴金属など、「つくったり、見つけたり、掘り出すのに人間が労苦を要するモノ」が使われてきた。すなわち、マネーは、財やサービスなどを生み出すのに要した「人間の労苦」を互いにデータ化し、抽象的な概念に変換することで、時空を超えた交換を可能にした。

[2]シェケルはその後、イスラエルの通貨単位となった(現在のイスラエルの通貨単位は「新シェケル」である)。

[3]なお、フェイスブックが2019年6月に計画を公表したデジタル通貨の名称も「リブラ(Libra)」である。

マネーと抽象化

このような「抽象化」という精神活動は、ほかの動物にはみられない、人間の大きな特徴である。

マネーは、この抽象化というプロセスと一体となった偉大な発明であり、これにより情報処理・データ処理の効率性は飛躍的に高まった。一方で、マネーや、さらには金融が「抽象化」という思念上の変換機能を前提としていることは、時に人間が実態を離れた「虚構」をつくりだしてしまう可能性と裏腹である。人間がマネー自体を欲望の対象とし、その蓄積を目的とする行動に走ることや、人間がつくりだした経済社会が、しばしば実体とマネーによる価値との乖離から大きく変動することなども、このような、人間の「抽象化」という精神活動に起因している。

(2) マネーの礎は信認・信頼

マネーが「目にみえる」ことは必要条件ではない

このように、マネーは本質的に情報やデータと深くかかわっている。

金融とは、マネーというデータインフラを活用した情報処理の体系といえる。同時に、マネーは価値の定量化のための共通 の物差しとして、なんらかの人間の労苦を象徴している。そして、情報・データ処理のインフラであるマネーを取り扱うことは「情報やデータの取扱いを託す」ということでもある。このため、マネーや、マネーを取り扱う主体には、常に高い信頼と信認が求められてきた。マネーに関してもう1つ重要なことは、時には海底に沈んだ、誰も目にすることのないヤップ島の石貨すらマネーとして使われたように、マネーがマネーとして機能するためには、必ずしもそれが目にみえるモノである必要はないことである。

このことは、現在、情報技術革新のもとでデジタルマネーが大きく成長していることとも整合的である。

デジタルマネーの出現は、マネーの成立ちをふまえれば、まったく不思議ではない。 マネーにとって決定的に重要なことは、それが目にみえるかどうかではなく、人々がそれを、情報やデータの保全や処理を 託すインフラとして、十分信頼できるかどうかである。