【最新 – 金融システムを学びたいエンジニアへのおすすめ本 – 入門から応用まで】も確認する

銀行業務について学ぶ

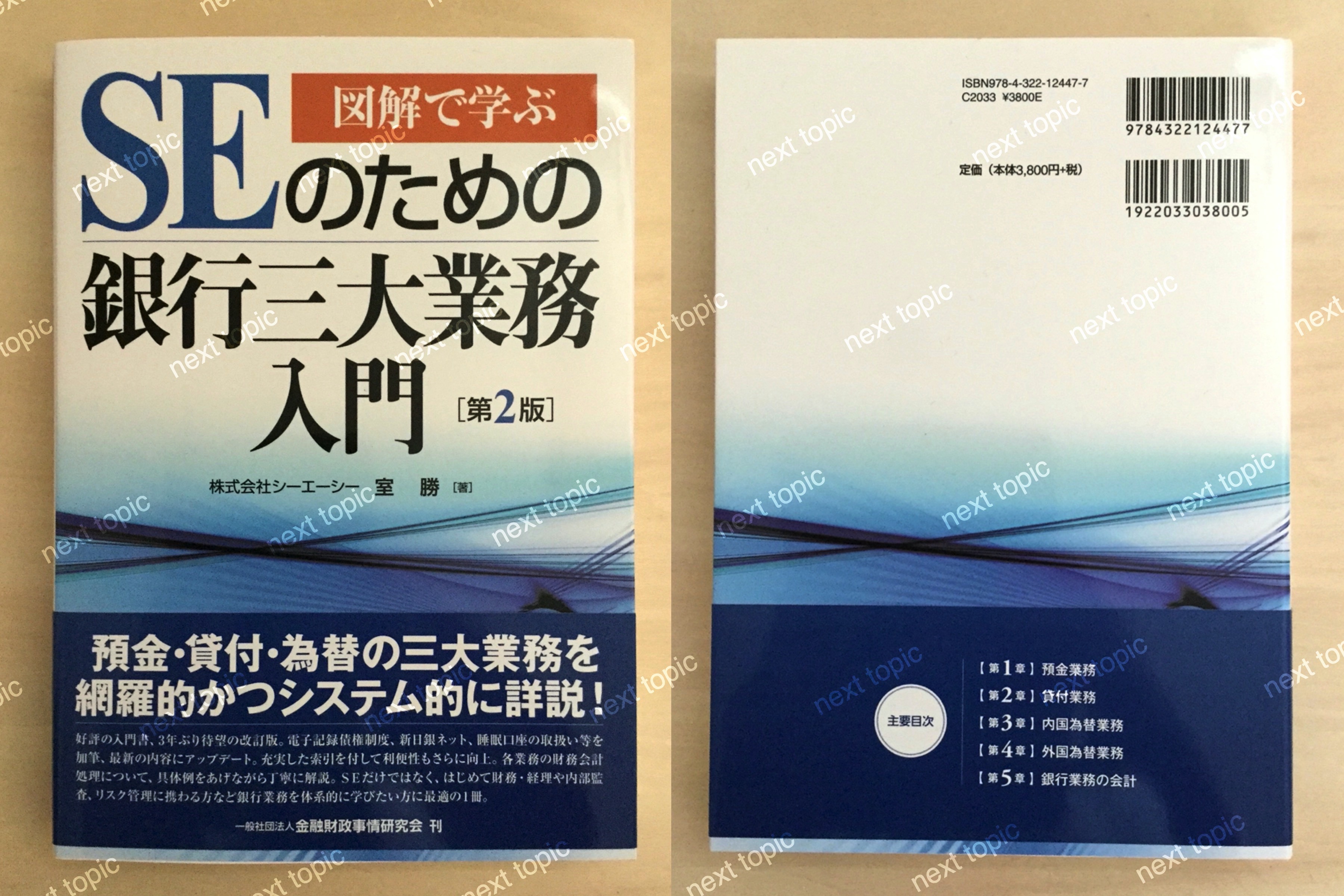

本書は、銀行業務のなかでも最も基本的な預金・貸付・為替の三大業務について解説しており、銀行業務の全体を概観できます。銀行システムに関わるSEにとって銀行業務を知ることは重要であるため、若手のSEに役立つのはもちろんですが、ある程度経験を積んだSE、SE以外の方にも役立つものとなっています。

はじめに

銀行の勘定系システムが誕生してから50年近い年月が経ちました。

1960年代半ばから登場した第一次オンラインでは、事務省力化・効率化を目的として、元帳のオンライン化、単科目処理、CDによる自動支払といった機能が実現されました。1970年代前半から開発された第二次オンラインでは、事務合理化、顧客へのサービス拡充を目指し、科目間連動、総合口座、銀行間CD連携といった機能・サービスが提供されました。そして、1980年半ばには第三次オンラインの開発が各行で始まりました。この世代では勘定系が再構築され、加えて情報系や国際系、対外接続系の整備と接続を行うことにより、金融自由化への対応、顧客向けネットワークの充実、営業管理・収益管理の強化などが実現されました。

現在稼働中のポスト三次オンラインといわれる世代では、複雑化・肥大化したシステムを再整理し、柔軟性・即応性を求めて、SOAの採用、オープン系の導入などが行われ、新商品の迅速な提供、デリバリーチャネルの充実、統合リスク管理などが具現化されています。この結果、システムそれ自体でのみ提供可能な機能を有する、言い換えればそれなしでは実現できない高度で複雑な社会インフラとして存在しています。

たとえば、以前は日銀ネット、全銀システム、SWIFT、CAFIS、MICS(BANCS、ACS)、ANSER、ファームバンキングなど企業間が主であった対外接続系は進化を遂げ、現在では個人・法人利用者はPC、スマートフォン、タブレット等での時間・場所を問わない照会・決済が可能になっています。

ポスト三次オンラインは、PCの普及とネットワーク技術の発達が融合した結果、インターネットバンキングが登場したことに代表されるように技術の進歩に促されている側面が強いと考えます。この技術進歩にあわせて、システムは必ず再構築する必要が生まれます。銀行業務に携わるSEにとって、システム改善・改良作業が主流の昨今ですが、最新の技術を活用し、かつ要求される堅牢性・安定性を実現する銀行システムの再構築に備え、銀行業務の基礎をしっかりと理解する必要があります。

本書は入門書であるため、基本的な商品・処理の記述にとどまっており、複雑な商品・例外処理については触れておりませんが、手にとられたSEの方々が本書を足がかりに、業務理解を進めていただき、社会に貢献できる重要インフラとしての銀行システム構築で活躍されることを願っております。

2014年4月

株式会社シーエーシー

取締役兼執行役員

サービスビジネスユニット長

長倉浩和

第2版の刊行にあたって

2010年12月に『図解で学ぶ SEのための銀行三大業務入門』を刊行してから、早いもので、3年以上が経ちました。刊行直後は本書がはたしてどの程度受け入れられるのか、まったく想像もできませんでした。しかしながら、おかげさまで一定の評価をいただき、増刷を重ねるに至ったことは筆者にとって望外の喜びであり、またいっそうの励みにもなりました。

本書は、銀行業務のなかでも最も基本的な預金・貸付・為替の三大業務について記述しています。これらの業務は伝統的な業務でもあり、大幅な改訂の必要はないと考えていました。しかし、電子記録債権制度の創設に代表されるように新しく記述を加える必要が出てきたため、今回改訂版を上梓することにしました。

この第2版では国際財務報告基準(IFRS)の部分を除き、基本的に加筆修正のみ行っています。そのおもな加筆修正部分は、以下のとおりです。

第1章では睡眠口座(休眠口座)について加筆しました。第2章にはおもな加筆修正箇所はありません。第3章では電子記録債権制度、新日銀ネットについて加筆し、手形の呈示期間、個別取立についての誤りを修正しました。なかでも電子記録債権制度は新しい制度であり、事業者の資金調達・決済の一翼を担うものですので、一定の紙幅を割いて記述しました。第4章では既述の為替特約付外貨定期預金に為替特約付円定期預金を追加し、電信送金の資金の受取方法についての説明を詳細化しています。また、外国為替業務のシステム面については、従来のファイル構成のみの記述に加えて、国内の預金システムと対比しやすいよう、外貨普通預金を例に、そのシステム概要を追加しています。第5章では一部に項番の不整合があり、構成を把握しづらい部分があったため、項番を全体的に見直し、付番のルールも明記しました。決算部分では直物為替の仲値評価替と引直については金額をはじめとして、わかりにくかった部分を改めました。また、最後に勘定系システムについても追記しています。国際財務報告基準(IFRS)は前回執筆時にはホットなテーマであったため、ごく簡単に取り上げましたが、第2版からは削除しました。

各章を通して、テクニカルな問題でいままで修正できなかった誤りや修正・補記すべきと思われる細かい部分も加筆修正し、各種の数値も極力、最新のものに更新しています。また読者の皆様から要望の多かった索引を巻末に迫加しています。

銀行業務とそのシステムを学ぼうとするSEの方々にとって、この第2版がいささかなりともお役に立てれば幸いです。引き続きご指摘・ご意見などありましたら、下記メールアドレスまでお送りください。よろしくお願い致します。

【メールアドレス】ginkou-syoseki@cac.co.jp

最後に第2版の執筆に際し、多くのご助力と適切なアドバイスをいただいた社内外の方々に御礼申し上げます。また、一般社団法人金融財政事情研究会の伊藤雄介氏には企画・編集・校正の各段階で各種のアドバイスを頂戴しました。この場を借りて、厚く御礼申し上げます。

2014年4月

株式会社シーエーシー

サービスビジネスユニット サービスビジネス企画部

シニア・システム・エンジニア

室 勝

【著者所属企業概要】

株式会社シーエーシー

1966年日本最初の独立系ソフトウエア専門企業として設立。情報化戦略の立案、システムの構築・管理運用を主業務とし、近年は業務受託までの一貫したサービスを提供。東証一部上場の株式会社CAC Holdingsの子会社。

URL: http://www.cac.co.jp/

【著者紹介】主な業務経歴 開発システム名称(担当工程、役割)

室 勝(むろまさる)

サービスビジネスユニット サービスビジネス企画部

シニア・システム・エンジニア

1990年 シーエーシー入社 勘定系システム経験20年

A銀行預金システム(詳細設計~総合テスト、業務SE)

B銀行外国為替システム(基本設計~総合テスト、業務SE)

C銀行外国証券システム(詳細設計~統合テスト、業務SE)

D銀行外国為替システム(詳細設計~統合テスト、業務SE)

E銀行外国為替システム(基本設計~総合テスト・保守、業務SE)

F銀行外国為替システム(保守、業務SE)

G銀行海外支店向け外国為替システム(基本設計~統合テスト、業務SE)

H銀行海外支店向け資金為替システム(保守、業務SE)

I銀行外国為替システム(保守、PM・業務SE)

J銀行外国為替システム(保守、PM・業務SE)

K銀行外国為替システム(要件定義~基本設計、業務SE)

L銀行海外支店向け外国為替システム(要件定義、業務SE)、ほか

(注)SE=システム・エンジニア、PM=プロジェクト・マネージャー

目次

第1章 預金業務

第1節 預金業務とは

第2節 流動性預金・普通預金

第1項 商品概要

第2項 普通預金の利息計算

第3項 決済性普通預金

第3節 流動性預金システムについて

第1項 預金システムの特性

第2項 預金システム開発の留意点

第3項 普通預金の取引と起票

第4節 その他の流動性預金

第1項 当座預金

第2項 貯蓄預金

第3項 納税準備預金

第4項 別段預金

第5節 固定性預金・定期預金

第1項 商品概要

第2項 定期預金の利息計算

第3項 スーパー定期以外の定期預金

第6節 固定性預金システムについて

第1項 定期預金の取引と起票

第7節 総合口座

第1項 商品概要

第2項 総合口座貸越とは

第3項 貸越利息の計算例

第8節 その他の固定性預金

第1項 通知預金

第2項 積立定期預金

第3項 財形預金

第4項 讓渡性預金(NCD:Negotiable Certificate of Deposit)

第5項 仕組預金

第2章 貨付業務

第1節 貨付業務とは

第1項 貸付の種類

第2項 貸付5原則

第3項 貸付の流れ

第4項 貸付方法

第5項 返済方法

第6項 元利均等返済とは

第7項 元金均等返済とは

第2節 法人向け貨付·手形貸付

第1項 商品概要

第2項 取引の流れ

第3項 手形貨付の利息計算

第3節 貨付システムについて

第1項 手形貨付の取引と起票

第4節 その他の法人向け貨付

第1項 証書貸付

第2項 手形割引

第3項 当座貸越

第4項 債務保証

第5項 信用保証協会保証

第6項 代理貸付

第7項 シンジケートローン(Syndicated Loan)

第8項 コミットメントライン(Commitment Line)

第9項 動產担保貸付(ABL:Asset Based Lending)

第10項 ノンリコースローン(Non-Recourse Loan)

第5節 個人向け貸付

第1項 住宅ローン

第2項 リフォームローン

第3項 カードローン

第4項 教育ローン

第5項 その他のローン

第3章 内国為替業務

第1節 内国為替業務とは

第1項 概要

第2項 送金為替

第3項 代金取立

第2節 資金決済制度

第1項 概要

第2項 全銀システムと日銀ネット

第3項 手形交換制度

第4項 電子記録債権制度

第3節 商品とサービス

第1項 概要

第2項 電信振込

第3項 交換振込

第4項 メール振込

第5項 MTデータ伝送

第6項 普通送金

第7項 集中取立

第8項 期近集中取立

第9項 個別取立

第4章 外国為替業務

第1節 外国為替業務とは

第1項 概要

第2項 外国為替業務と国内業務の対比

第2節 相場・金利

第1項 外国為替市場

第2項 外国為替相場

第3項 公示相場

第4項 金利の種類

第3節 外貨預金

第1項 概要

第2項 外貨預金の為替変動リスク

第3項 流動性預金・外貨普通預金

第4項 流動性預金・外貨当座預金

第5項 固定性預金・外貨通知預金

第6項 固定性預金・外貨定期預金

第7項 固定性預金・為替特約付外貨定期預金

第8項 固定性預金・為替特約付円定期預金

第4節 外貿貨付

第1項 概要

第2項 外貨貸付の為替変動リスク

第3項 円の貸付との差異

第4項 外貨貸付・外貨手形貸付

第5項 外貨貸付・外貨証書貸付

第6項 外貨貨付·外貨債務保証

第5節 送金

第1項 概要

第2項 電信送金

第3項 送金小切手

第6節 輸出

第1項 概要

第2項 輸出入取引にかかわるおもな書類

第3項 クリーン手形・小切手取立

第4項 信用状付輸出荷為替手形買取

第7節 輸入

第1項 概要

第2項 信用状付一覧手形・本邦ユーザンス

第3項 信用状付期限付手形・外銀ユーザンス

第4項 信用状なし期限付手形・B/Cディスカウント

第8節 両替

第1項 概要

第2項 手数料

第9節 先物為替予約

第1項 概要

第2項 売買(受渡)タイミング

第3項 売買形態

第4項 売買通貨

第5項 為替変動リスクの回避策

第6項 先物予約相場の決定理論

第10節 市場取引

第1項 概要

第2項 資金取引と先物予約取引

第11節 持高

第1項 概要

第2項 持高と為替リスク

第3項 持高と取引

第12節 外国為替システム

第1項 概要

第2項 外貨普通預金の取引と起票

第5章 銀行業務の会計

第1節 会計処理の概要

第1項 単式簿記と複式簿記の基礎

第2節 基本的なルール、考え方

第1項 勘定科目

第2項 仕訳

第3節 国内業務の会計

第1項 取引と会計処理

第2項 決算

第4節 外国為替業務の会計

第1項 単一通貨会計と多通貨会計の違い

第2項 単一通貨会計

第3項 単一通貨会計における各取引の会計処理

第4項 単一通貨会計における決算手続

第5項 多通貨会計

第6項 多通貨会計における各取引の会計処理

第7項 多通貨会計における決算手続

第5節 会計と勘定系システム

第1項 勘定系システムの全体像

第2項 勘定系システムの詳細

第3項 機能別にみたオンライン

■参考文献/参考ホームページ

■事項索引

【コラム】

CIFについて

アメリカのノンリコースローン

手形・小切手の資金化(現金化)

振込と振替

外国銀行との資金決済

輸出手形保険

輸出者と輸入者について

T/C利用者の減少

円高と円安

起票レートの使い分け