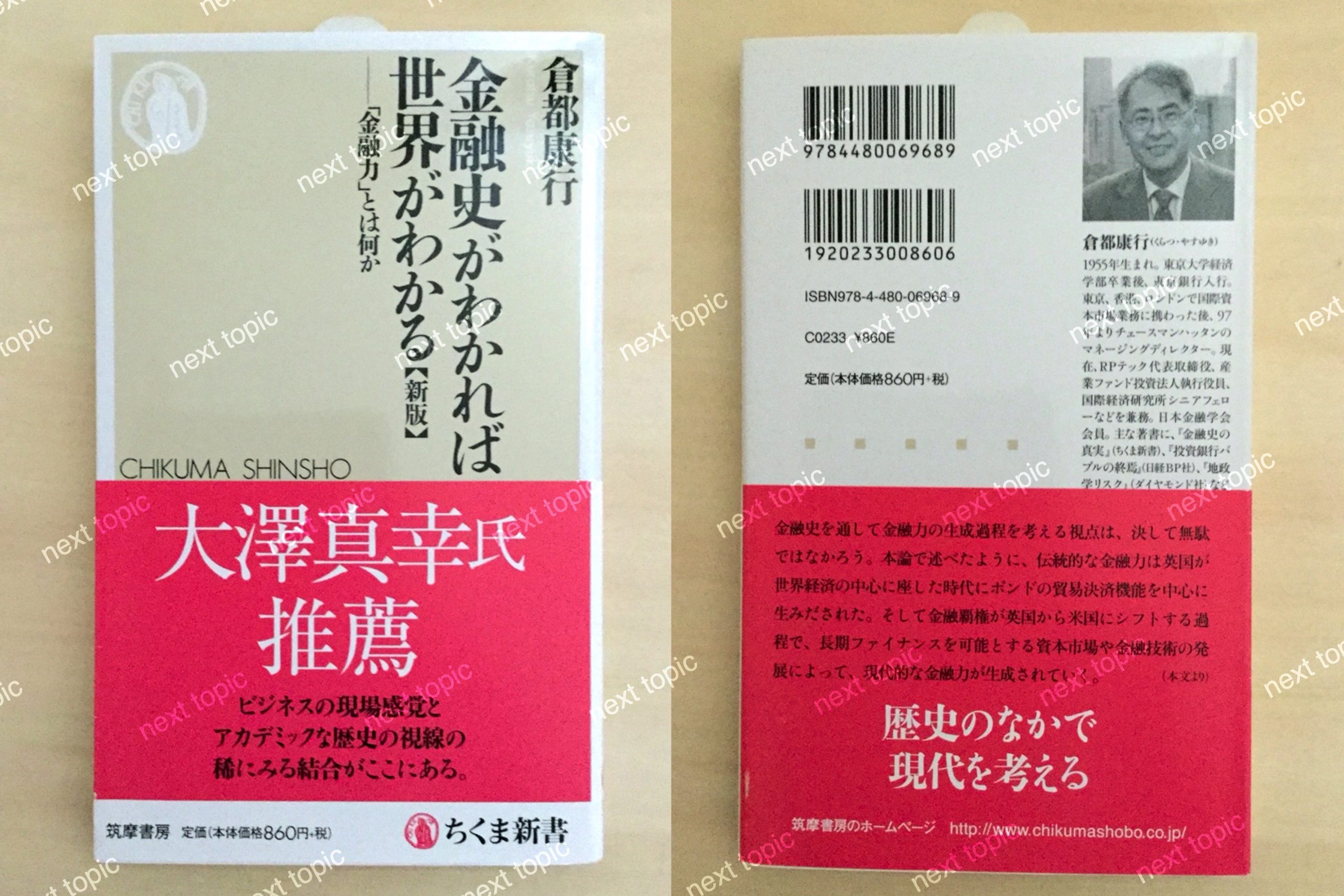

【最新 – 金融・貨幣の歴史について学ぶためのおすすめ本 – 日本のお金から各国の経済史まで】も確認する

金融の歴史を振り返り、今後の金融を考える

本書は、金融システムを幅広く、歴史的に解説している本です。金融がどのように発展してきたかが、わかる内容となっています。金融の歴史の基本的なポイントがしっかりと抑えられていて、比較的理解しやすい内容となっているため、金融について少し興味がある方に適した本でしょう。

目次

はじめに

第1章 英国金融の興亡

1 ポンドと銀貨の長い歴史

2 ポンドがめぐり英国経済はまわる

3 金が主役の時代へ

4 基軸通貨ポンドの誕生

5 英国金融の始祖「マーチャントバンク」

第2章 米国の金融覇権

1 英国はなぜ動脈硬化に陥ったのか

2 新興国アメリカの挑戦

3 世界を動かすウォール街の金融資本

4 遅れてきたFRB

5 ドル覇権の完成

第3章 為替変動システムの選択

1 ブレトンウッズ体制の時代へ

2 変動相場制の幕開け

3 金本位制の終焉は何を意味するのか

4 変動相場制とドル不安

5 為替をめぐる欧州と米国のかけひき

第4章 変化する資本市場

1 金融技術の発展

2 世界が怯えた金融危機

3 中央銀行が主役となった日

4 二十一世紀の通貨戦争

5 マイナス金利と銀行再編

第5章 課題に直面する現代の金融力

1 ユーロと英国シティの危機

2 人民元はどこへ行く

3 銀行からノンパンクへ

4 日本金融の光と影

5 フィンテックは救世主か

おわりに

はじめに

「金融力」とは何か?

本書は二〇〇五年一月に上梓した「金融史がわかれば世界がわかる」を、一二年ぶりに改訂したものである。その間、リーマン危機やユーロ債務危機、新興国不安などさまざまな金融事件が起こり、日本でも日銀による未曽有の金融緩和時代に突入するなど、世界の金融像は大きな変化に見舞われることになった。だが、筆者が主張してきた「金融力」の意味や重要性は少しも変わっていない。

原版では最初に次のように述べた。

本書は、貿易決済取引や資本取引など、世界の金融取引がどのように発展してきたかを観察しながら、今後の国際金融の変貌について実務的な視点から考えてみたものである。国際金融という場には、金や銀という一時代前の地金の問題や、中央銀行の役割の問題もあれば、変動する為替市場や、金融技術、資本市場といった現代的な問題もある。これを網羅的に歴史的に捉えることは、とても難しい。

そこで、敢えて「金融力」という言葉でそうした金融に関連する事象を一括りにしてみた。「経済力」は一般的に用いられる用語だが、金融力という言葉はあまり用いられない。だが、経済と金融とは、明らかに異なる分野(密接な関係にはあるが)であって、経済力という概念があるのなら金融力という捉え方もできるはずだ。たとえば、日本には経済力はあるが金融力は乏しい、ということができそうだ。一方、現代の米国は、経済力も金融力も世界一だといえば、誰もが納得するだろう。

現代世界の金融力とは、金融政策への信頼性、民間金融機関の経営力の強さ、市場構造の効率性、金融理論の浸透度、新技術や新商品の開発力、会計や税制などのインフラの強さ、お金の運用力、金融情報提供・分析力など、さまざまに組み合わされる構成要素が、総合的な眼で評価されるものだと考えることができる。したがって、GDPの絶対額が巨大であって、経済力があったとしても、金融力が高く評価されるとは限らないのである。

以上の前置きは、現代経済社会のなかでも全く修正する必要を感じない。それどころか、日本のみならず世界の金融界において、長引く金融緩和政策に麻痺し本来の「金融力とは何か」という問題意識すら薄れつつあることが懸念される。

本書の構成

改訂を試みた本書では、第1章から第3章までは原版の構成を踏襲したが、時代の変化を踏まえて第4章と第5章はほとんどの部分を書き換えることにした。以下、簡単にその内容を概観しておくことにしよう。

まず第1章では原版通り英国の興亡を振り返ってみる。英国も、先行する欧州諸国への挑戦者の立場であった。植民地政策をベースとする貿易政策で徐々に富を蓄積し、いち早く産業革命を成し遂げ、金本位制を導入した。世界の金融覇権を築いた英国は、まさに現代的な金融力を備えた国として栄えたが、二度にわたる世界大戦を契機に国力は疲弊し、経済力も衰えていく。だが、現代においても英国の金融機能は世界の最先端を走り続けており、ニューヨークと並ぶ国際金融市場の要の地位を保っている。

第2章では、その英国への挑戦者として台頭する米国を眺めてみる。欧州の植民地から、世界の工業地帯へ変身を遂げたのち、金融において驚くべき発展を遂げるのが米国である。もちろん欧州を舞台とした第一次・第二次世界大戦という、米国にとってはある意味で幸運な事件を経て経済力が蓄積されたという背景もあるが、その機を捉えてドルを基軸通貨とした国家戦略の妙は、二十一世紀の現在も連綿と続いている。

この二つの章は、いわば本書のイントロダクションであり、英国の登場、そして英国から米国へと移りゆく金融力の覇権の流れを読み取るのが目的である。第3章以降は、世界の金融構造が大きく変化する一九七〇年代から今日までの風景を、為替市場の変動や金融技術と資本市場の拡大、金融機関の暴走による世界的な危機の発生、中央銀行の非伝統的な政策投入、中国金融の台頭といったトピックスを交えながら、それらが現代の金融像に与える影響や将来像に及ぼすイメージを概観していく。

まず第3章では、変動相場制という未知の世界に踏み込んだ為替市場をメインのトピックスにおき、金の役割を再考しつつ、さらに欧州の通貨戦略の芽生えを取り上げる。金とは一体どういう存在だったのかという問題意識を念頭に置きながら、ポンドから主役の座を奪ったはずのドルはなぜ金との脈絡を断たねばならなかったのか、欧州はそのドルに対して何を考えたのか、といったドルが胚胎する不安要素に焦点を当てる。

第4章では、金融技術の発展が示した光と影の部分に焦点を当てながら、中央銀行の役割がどう変化していったか、通貨切り下げ戦争がどんな展開を生んだのか、マイナス金利という異様な金融政策が金融機関にどんな影響を与えたのか、といった現代が抱え込んだ金融問題を、金融力との関連を意識しながら述べてみる。

そして最後の第5章では、共通通貨ユーロの構造問題、中国経済の問題を凝縮して抱え込んだ人民元の将来性、ノンバンクの存在感の台頭といった課題を採り上げて、日本の金融像を客観的な視点から整理し、フィンテックという新しい金融と技術の融合がどんなインプリケーションを持つのかに、思いを巡らせてみることにしよう。

金融という観点から多極化する現代を眺める

金融を実務として経験されていない読者には、金融技術の分野はややわかりづらい点も少なくないかもしれない。原版においてもそうした声が少なからず寄せられていたので、簡単にその点を概観しておこう。

各国が金本位制から離脱して、金や銀という地金を通貨の信頼尺度とする制度から国家や中央銀行の信用力に依存する制度へ移行したことは、金融上の大きな変革であったが、一九七三年の通貨間のレートを市場変動に任せるという選択もまた未知との遭遇であった。

その過程で、価格変動リスクと直面した金融市場はデリバティプズなどの金融技術を開発する。また、従来は貿易取引に付随していた各国間の資金移動が、急速な富の蓄積や規制の撤廃・自由化を通じて、時に実体経済と大幅に乖離しがちな資本取引に圧倒されていく。

株価や金利、為替など変動する価格への対応の必要性と拡大する資本市場の活用は、一九八〇年代の金融機関の巨大なビジネス機会となった。それは金融技術の高度化を促すとともに、ヘッジファンドなどの新しい金融プレーヤーを生み出すことになる。

だが、こうした金融の急発展は社会から遊離した投機的な賭博化であり、経済を混乱させて貧富の差を拡大した、との批判も増えた。二〇〇八年にはリーマン・ブラザーズの破綻を契機に世界経済が急縮小し、大恐慌再来かといった恐怖感のなかで各国の株式市場が大暴落したことはまだ記憶に新しい。

金融技術は、たしかにレバレッジ(テコの原理)を使って巨額の資本移動を生むが、それは資本主義が内包する基本原理でもある。過激な相場変動を生むこともあるが、価格変動自体は柔軟なシステム維持のための必要悪でもある。つまり、金融は為替変動や株価変動などに対処する手段を企業や投資家に提供すると同時に、市場の暴走を生む土壌にもなり得る、という、アンビバレントな側面を持っているのである。それを上手くバランスさせるパワーこそが、望ましい金融力といっても良いかもしれない。

我々が盲目的に馴染んできた米国一極主義の世界から、多様化、多極化し始めた世界に移行するなかで、金融力がどういう意味を持つのか、あるいはどういう金融力を指向すべきか、といった問題意識を持つことの重要性は、金融関係者だけに狭く止まるものではないだろう。それには、本書で示したような過去一五〇年程度の歴史の概観が役立つこともあるのではないだろうか。

原版でも述べた通り、本書は実際に孤独なディーリングルームのなかであれこれ思案しながら心の中に描いてきた金融力のイメージと、荒れ狂う相場との戦いの中で培ってきた現実的な感覚とがベースとなっている。学者でもジャーナリストでもない実務家なりの「金融世界を見る目」を、どうかゆっくりと味わっていただきたい。